Kompetenz

Klimarisiken im Portfoliomanagement berücksichtigen.

Das Jahr 2022 zeigt, welche wirtschaftlichen Risiken mit dem Klimawandel einhergehen. Dr. Alexander Zanker, Leiter Institutional Consulting Solutions bei der Deka, und Johannes Titze, Berater Institutional Consulting Solutions, erläutern die regulatorischen Schritte des Gesetzgebers und wie institutionelle Investoren klimabezogene Risiken bei der Kapitalanlage berücksichtigen können.

September 2022

Interview mit Dr. Alexander Zanker und Johannes Titze von der Deka

Der Klimawandel nimmt zunehmend Fahrt auf. Dass die Entwicklung auch Risiken für Volkswirtschaften und Unternehmen mit sich bringt, wurde in diesem Jahr mehr als deutlich. Es ist abzusehen, dass diese Entwicklung sich mittel- und langfristig auch auf die Finanzmärkte und damit die Investments institutioneller Anleger auswirken wird. Wie geht der Gesetzgeber mit diesem Thema um und welche Schritte unternimmt er?

Zanker: 2019 hat das „Network for Greening the Financial System“ (NGFS), dem führende Zentralbanken und Aufsichtsbehörden angehören, beschlossen, die globalen Finanzströme bevorzugt in kohlenstoffarmes Wirtschaftswachstum umzulenken und weltweit die Finanzmärkte nachhaltiger zu gestalten. Wir beobachten, dass seitdem die Berücksichtigung von Klimarisiken in unterschiedlichen regulatorischen Vorschriften und Anordnungen deutlich zunimmt. So wurden beispielsweise Klimarisiken im Aufsichtswesen für Banken und Einrichtungen der betrieblichen Altersvorsorge (EbAVs) integriert; auch die Ergänzungen der delegierten Verordnung zu Solvency II sehen die Berücksichtigung von Nachhaltigkeitsrisiken vor.

Titze: Konkret hat die EZB im ersten Halbjahr 2022 einen ersten Klimastresstest bei Banken durchgeführt. Auch die Europäische Aufsichtsbehörde für das Versicherungswesen und die betriebliche Altersversorgung (Eiopa) hat Klima-Szenarien in ihren Stresstest integriert. An diesem nehmen auch ausgewählte deutsche Pensionskassen und Pensionsfonds teil.

„Der Klimawandel wird sich regional sehr unterschiedlich zeigen. Diese Szenarien lassen sich heutzutage bereits sehr gut modellieren.“

Klimarisiken sind ja unglaublich vielschichtig. So können Extremwetterlagen und ein Temperaturanstieg kurzfristige oder gar dauerhafte Störungen der Lieferketten verursachen, wie etwa die große Trockenheit im Sommer gezeigt hat. Wie können Investoren diese Risiken quantifizieren?

Zanker: Das NGFS hat ein gemeinsames Rahmenwerk entwickelt, das Klimarisiken auf Portfolioebene messbar macht. Hier werden die Klimarisiken in drei Kernszenarien unterteilt: „Netto-Null“ (Geordnet), „Verspäteter Übergang“ (Ungeordnet) und „Gegenwärtige Politik“ (Treibhaus Erde) [siehe auch nachfolgende Übersicht]. Bei der Bewertung dieser Ereignisse werden auch unterschiedliche Reaktionen der politisch Verantwortlichen berücksichtigt. Mit dieser Systematik lassen sich letztlich sogar die Auswirkungen auf einzelne Assetklassen darstellen.

Risiko-Szenarien in NGFS-Systematik.

Netto-Null (Geordnet):

Geordnete Szenarien gehen davon aus, dass klimapolitische Maßnahmen frühzeitig eingeführt und sukzessive verstärkt werden. Sowohl physische Risiken als auch Übergangsrisiken sind relativ gering. Das Szenario „Netto-Null“ begrenzt die globale Erwärmung auf 1,5°C durch strenge Klimapolitik und Innovationen.

Verspäteter Übergang (Ungeordnet):

Ungeordnete Szenarien analysieren ein höheres Übergangsrisiko aufgrund verzögerter Maßnahmen. Das Szenario des „verspäteten Übergangs“ unterstellt speziell, dass die jährlichen Emissionen bis 2030 nicht abnehmen. Ein starkes politisches Eingreifen ist danach erforderlich um die Erwärmung auf unter 2°C zu begrenzen.

Gegenwärtige Politik (Treibhaus Erde):

Das Szenario „Treibhaus Erde“ geht davon aus, dass die weltweiten Anstrengungen nicht ausreichen, um eine starke globale Erwärmung auf mindestens 3°C zu verhindern. Die Szenarien führen zu hohen physischen Risiken einschließlich irreversibler Auswirkungen.

Titze: Basierend auf den Klima-Szenarien der NGFS sind die inflationsinduzierten Risiken für Europa in den bevorstehenden Jahren am größten. Im Fall, dass politische Maßnahmen das „Netto-Null“-Szenario fokussieren, müssten die impliziten Kosten von Emissionen erhöht werden, um eine Abkehr von fossilen Brennstoffen und kohlenstoffintensiver Produktion sowie CO2-intensivem Konsum hin zu emissionsneutralen Alternativen zu erreichen. In einem solchen Szenario würden Anleihen im Portfolio bereits kurzfristig durch den inflationsinduzierten Zinsanstieg im besonderen Maß belastet. Die europäische Wirtschaftsleistung hingegen würde langfristig profitieren, da die Erderwärmung gebremst und physische Klimarisiken reduziert würden. Dies würde sich wiederum positiv auf europäische Aktien auswirken.

Und wie stellen sich die Auswirkungen der übrigen zwei Szenarien dar?

Zanker: Bei einem „verspäteten Übergang“ ist davon auszugehen, dass einschneidende regulatorische Regelungen, aber auch strukturelle Anpassungen, substanzielle Übergangsrisiken auslösen, die dann ab den 2030er Jahren die wirtschaftliche Entwicklung bestimmen. Die hiermit verbundene Unsicherheit verstärkt sowohl die Marktrisiken als auch die operativen Risiken. Die Konsequenz für die Portfolios sind steigende Risikoaufschläge. Zusätzlich entstehen erhebliche Umstellungskosten, die zu einem deutlichen Inflationsanstieg führen. Beide Effekte erhöhen die Realzinsen, was insbesondere für Anlegende in Anleihen belastend wäre. Mit diesen Effekten ist jedoch eher mittelfristig zu rechnen.

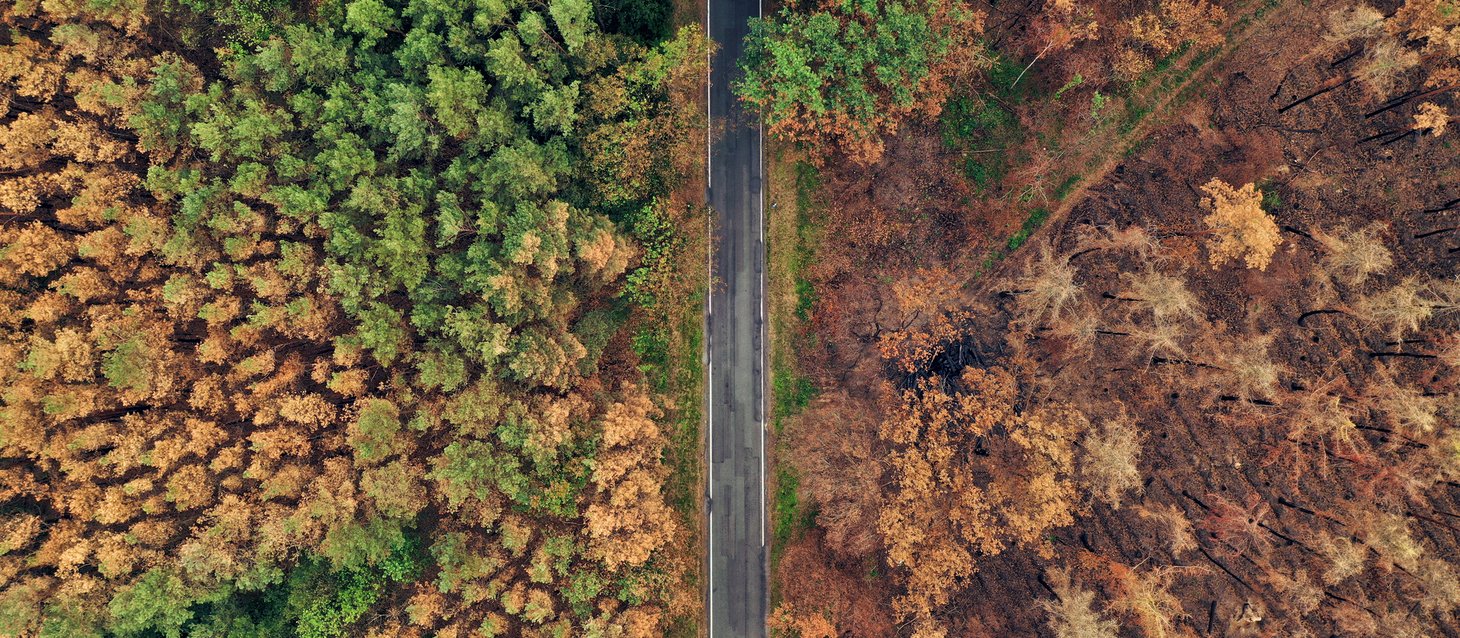

Titze: Beim Szenario „gegenwärtige Politik“ stehen eher physische Risiken im Vordergrund. Damit sind beispielsweise dauerhaft höhere Temperaturen oder häufiger auftretende Überschwemmungen, aber auch Waldbrände gemeint, die zu Finanzrisiken führen, wenn beispielsweise hohe Sachschäden oder Anpassungsmaßnahmen die Produktivität beeinträchtigen. Die negativen Auswirkungen würden allerdings erst in der zweiten Hälfte des 21. Jahrhunderts mit voller Wucht auf die Kapitalmärkte durchschlagen. Dann würden auch die Folgen der ungebremsten Erderwärmung in Form von immer häufiger auftretenden Naturkatastrophen sichtbar.

„Wir sind überzeugt, dass die Steuerung von Klimarisiken als Teil der strategischen Allokation noch deutlich an Bedeutung gewinnen wird.“

Das sind bisher ja noch sehr allgemeine Prognosen. Lassen sich denn die Auswirkungen auf die unterschiedlichen Anlageklassen noch genauer quantifizieren? Darüber hinaus ist für viele Anlegende ja auch die regionale Ausrichtung ihres Portfolios relevant. Können hier Unterschiede ausgemacht werden?

Zanker: Der Klimawandel wird sich regional sehr unterschiedlich zeigen. Diese Szenarien lassen sich heutzutage bereits sehr gut modellieren. Entsprechend können diese Erwartungen auch in die Berechnung der Klimarisiken miteinbezogen werden. So dürften die USA im Fall einer Transformation zur Klimaneutralität im Vergleich zu Europa einen signifikant höheren Rückgang des BIP erfahren, da ihre Wirtschaftsleistung stärker durch CO2-intensive Branchen und den Export fossiler Brennstoffe getrieben wird. Globale Aktienindizes werden meist von den USA dominiert – im Szenario „Netto-Null“ sollten weltweit ausgerichtete Portfolien daher stärker betroffen sein als europäische. Typische Portfolien institutioneller Anleger bestehen oft aus einer Mischung von etwa 70 Prozent Staatsanleihen und 30 Prozent Aktien. Im Netto-Null-Szenario, also im geordneten Übergang zu einer emissionsfreieren Wirtschaft, müsste bei einer europäischen Ausrichtung des Portfolios mit einem klimainduzierten Verlust für das Jahr 2030 von etwas mehr als zwei Prozent gerechnet werden. Für ein global ausgerichtetes Portfolio würde der klimainduzierte Verlust schon fast fünf Prozent betragen.

Titze: Noch substanzieller sind die Auswirkungen bei einem „verspäteten Übergang“. Das gleiche europäische Portfolio würde in diesem Szenario für 2040 einen Verlust von mehr als zehn Prozent hinnehmen müssen, da die transitorischen Maßnahmen sowohl die Renten- als auch Aktienseite stark belasten würden. Hier ist auch mit deutlich größeren regionalen Unterschieden in den Anlageklassen zu rechnen. So sind die potenziellen Verluste auf der Aktienseite bei einer europäischen Ausrichtung niedriger als bei einem global ausgerichteten Portfolio. Gleichzeitig wird die Rendite der europäischen Staatsanleihen im Vergleich deutlich mehr belastet. Dieser Effekt überschattet bei einer europäischen Ausrichtung die relativ bessere Entwicklung auf der Aktienseite. Bei einem globalen Portfolio wäre der Verlust auf circa sechs Prozent begrenzt. Bei einer höheren Aktiengewichtung würde sich dieser Effekt allerdings umkehren.

Das sind natürlich schon sehr konkrete Zahlen. Wie genau sollten Investoren diese Informationen denn künftig in ihrer Portfoliokonstruktion berücksichtigen?

Zanker: Für die meisten institutionellen Investoren ist es sicherlich nicht sinnvoll, ihre Portfolios ausschließlich im Hinblick auf einzelne Klimaszenarien zu optimieren. Nichtsdestotrotz sollten die Ergebnisse aus den Klimastresstests als Nebenbedingung in den Prozess zur Bestimmung der strategischen Asset Allokation einfließen. In jedem Fall hilft ein klares Verständnis der aufgezeigten Wirkungszusammenhänge, um die Auswirkungen klimapolitischer Entscheidungen auf die Kapitalanlage passend einzuordnen und adäquat darauf zu reagieren.

Titze: Wir sind überzeugt, dass die Steuerung von Klimarisiken als Teil der strategischen Allokation noch deutlich an Bedeutung gewinnen wird. Allerdings sind dazu aufgrund der komplexen Wechselwirkungen Analysetools unverzichtbar. Dabei ist es wichtig, dass die Programme verschiedene Allokationen schnell und transparent vergleichen können und helfen, umsetzbare Handlungsempfehlungen abzuleiten. Hier setzen wir mit unserem Deka Strategy Navigator an: Neben traditionellen Rendite- und Risikobetrachtungen können wir Klimarisiken explizit bei der Festlegung der optimalen Anlageallokation in den Beratungsprozess einbeziehen und evident darlegen, wie sich Klimarisiken auf das Portfolio auswirken, welche Risiken besonders schwerwiegend sind und wie Risiken sinnvoll reduziert werden können. So haben unsere institutionellen Kundinnen und Kunden künftig die Möglichkeit, Klimarisiken in ihrem Regelungssystem als Teil guter Governance zu berücksichtigen.

weitere interessante Artikel